Đây là bài viết cập nhật tiếp theo cho bài Kênh đầu tư sinh lời tốt nhất cho nhà đầu tư cá nhân trong 5 năm từ 2017 tới hết 2021. Bước sang năm 2023 hẳn là chúng ta cũng muốn có 1 câu trả lời mới hơn cho câu hỏi “Vậy đâu là những kênh đầu tư cá nhân có tỉ suất sinh lời tốt nhất?”

Đầu tiên, hãy thử liệt kê tất cả các kênh đầu tư phổ biến hiện tại mà 1 nhà đầu tư cá nhân có thể nghĩ tới như danh sách dưới đây:

Những kênh đầu tư cá nhân phổ biến

- Gửi tiết kiệm

- Đầu tư vàng miếng

- Đầu tư vào thị trường chứng khoán

- Mua cổ phiếu riêng lẻ

- Mua chứng chỉ quỹ (CCQ) – đầu tư vào quỹ mở

- Mua chứng chỉ quỹ ETF – đầu tư vào ETF

- Đầu tư trái phiếu

Giả định cho bài viết

Giả sử chúng ta bắt đầu năm 2017 với 100 triệu đồng và có những lựa chọn đầu tư như trên. Chỉ chọn 1 kênh đầu tư, sau 6 năm, tới hết năm 2022, 100 triệu ban đầu của chúng ta đã nhiều lên (hay ít đi) bao nhiêu tiền? Số tiền tương ứng theo từng lựa chọn đầu tư khác nhau như thế nào?

Hãy cùng xem lại “thành quả” của từng phương án đầu tư sau 6 năm như thế nào nhé!

Gửi tiết kiệm

Là kênh đầu tư tích lũy kinh điển nhất từ xưa tới nay. Mặc dù thời lãi suất huy động hấp dẫn từ 9-12%/năm những năm 2012, 2013 đã qua từ rất lâu và thâm chí từ năm 2017 trở lại đây, lãi gửi có xu hướng giảm mạnh, nhưng tăng trưởng tiền gửi ở Việt Nam nhìn chung vẫn ở mức cao.

Theo thống kê của ngân hàng nhà nước (NHNN) tới hết tháng 11/2022, tổng tiền gửi toàn quốc tăng 5.5%; trong đó tăng trưởng tiền gửi dân cư tăng 8.38% – cho thấy gửi tiết kiệm vẫn là 1 kênh rất hấp dẫn dòng tiền của người dân.

Đặc biệt là giai đoạn cuối năm 2022, lãi suất huy động có lúc vượt 10%/năm nên dòng tiền chảy vào tài khoản tiết kiệm tất nhiên có xu hướng tăng mạnh.

Trong ví dụ này của chúng ta thì Moneytory sẽ giả định mức lãi suất tiền gửi ở mức 8%/năm với gói gửi kỳ hạn 1 năm và không thay đổi từ năm 2017 cho tới hết 2022. Và 1 cá nhân sẽ tối ưu hóa số tiền lời của mình bằng cách liên tục tái gửi tiền gốc và lãi sau kỳ hạn 1 năm để hưởng ưu thế lãi kép.

Xem thêm:

Lãi kép là gì? Đầu tư gì để sinh ra lãi kép

Như vậy là từ 100 triệu ban đầu, nhà đầu tư sẽ có 158,687,432 đ tới hết năm 2022, tương đương 58.7% lợi nhuận so với số vốn ban đầu, trung bình 9.8% lãi suất/năm.

Bạn đọc cũng có thể tùy chỉnh giả định ở bảng tính trên cho sát với thực tế hơn!

Đầu tư vàng

Tích lũy vàng (miếng) cũng là một kênh đầu tư được ưa chuộng (nhất) ở Việt Nam. Giá vàng trong nước vì thế luôn ở mức cao hơn so và biến động cũng rất khác thường so với mặt bằng chung của giá vàng quốc tế. Mối lo về lạm phát cùng lãi suất tiết kiệm giảm cũng góp phần tạo nên sức hút của kênh đầu tư này.

Như vậy với 100 triệu vốn ban đầu, nhà đầu tư nếu mua vàng ở thời điểm đầu 2017 tới cuối 2022 sẽ lời 88.6%, tương đương lãi suất trung bình 14.8%/năm.

Xem thêm:

Đầu tư vào thị trường chứng khoán

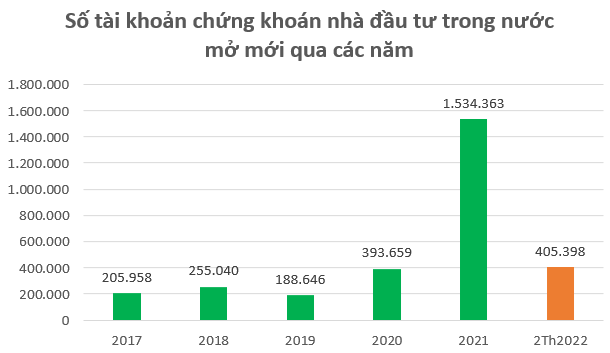

Đây là kênh đầu tư thuộc loại mới nhưng đã phát triển rất nóng. Thống kê số lượng tài khoản chứng khoán mới mở trong nước là một minh chứng rõ nét cho sức hấp dẫn của kênh đầu tư này. Chỉ trong 2 tháng đầu năm 2022, số lượng tài khoản mở mới đã lớn hơn tổng số lượng mở mới trong cả năm 2020.

Tất nhiên là sau 1 năm 2022 có thể nói là thảm họa, thời điểm hiện tại rõ ràng không phải là thời gian hoàng kim của chứng khoán Việt Nam.

Để đưa ra giả định hiệu suất sinh lời của kênh đầu tư này (chứng khoán) là một việc rất khó vì 1) như đã phân tích ở trên, chứng khoán bao gồm khá nhiều kênh đầu tư nhỏ hơn và thường khi nói tới đầu tư chứng khoán, mỗi nhà đầu tư có chiến thuật đầu tư khác nhau tương ứng với các danh mục đầu tư và tất nhiên kết quả đầu tư của họ cũng khác nhau. Có nhà đầu tư có thể lãi tới vài trăm %/năm trong khi cũng có người có thể lỗ cũng từng đó. Để đơn giản hóa, Moneytory sẽ sử dụng giả định của 3 kênh đầu tư chứng khoán mà nhà đầu tư có thể áp dụng để đạt được kết quả “như mặt bằng chung của thị trường”:

Đầu tư cổ phiếu riêng lẻ

Giả sử nhà đầu tư đạt được mức tăng trưởng tương đương với “thị trường” – ở đây sẽ dùng tăng trưởng của chỉ số VN-Index làm tham chiếu.

Chỉ số VN-Index đóng cửa ngày 03/01/2017 ở mức 672.01 điểm và 1,007.09 điểm vào ngày 30/12/2022.

Như vậy, VN-Index đã tăng trưởng 49.86% trong 6 năm từ 2017 tới 2022, tương đương lãi suất trung bình 8.3%/năm.

Đầu tư CCQ – Quỹ mở

Giả sử nhà đầu tư mua CCQ của quỹ mở – ở đây sử dụng tăng trưởng của quỹ DCDS của Dragon Capital từ 2017 tới 2022. Lý do là quỹ DCDS có tăng trưởng tốt thứ 2 thị trường trong năm 2021 và có đủ dữ liệu từ năm 2017 tới nay, trong khi quỹ đứng đầu thị trường là VESAF thì mới ra mắt từ năm 2017 nên kết quả sẽ không khách quan bằng.

Giá 1 CCQ của DCDS ngày 02/01/2017 là 28,146.87 vnđ và tới ngày 29/12/2022 thì 1 CCQ kết thúc phiên ở giá 51,200.28 vnđ; tương đương 81.9% tăng trưởng; đồng nghĩa với lãi suất trung bình khoảng 13.65%/năm.

Xem thêm:

Hướng dẫn chọn đầu tư quỹ mở tốt nhất

Đầu tư ETF

Giả định CCQ quỹ ETF sử dụng: ở đây sẽ sử dụng tăng trưởng của quỹ E1VFVN30 của Dragon Capital, một trong những quỹ ETF có kết quả tăng trưởng thuộc loại tốt nhất, sử dụng chỉ số VN30 làm tham chiếu.

Giá 1 CCQ của E1VFVN30 ngày 02/01/2017 là 10,175.97 vnđ và tới ngày 29/12/2022 thì 1 CCQ kết thúc phiên ở giá 17,182.53 vnđ; tương đương 68.85% tăng trưởng; đồng nghĩa với lãi suất trung bình khoảng 11.47%/năm.

Xem thêm

ETF là gì? Hướng dẫn đầu tư ETF

Bạn đọc có thể xem Tổng kết hiệu suất tăng trưởng của các quỹ mở và ETF ở Việt Nam ở bảng dưới đây.

Đầu tư trái phiếu

Đầu tư trái phiếu ở đây là hình thức mua trái phiếu doanh nghiệp. Mặc dù hình thức này không phải kênh đầu tư quá hấp dẫn nhưng bù lại khá an toàn và lãi thường cao hơn lãi gửi tiết kiệm (thường là sẽ đem lại lợi nhuận từ 8-10%/năm tùy đơn vị phát hành). Trong phạm vi ví dụ này Moneytory sẽ sử dụng giả định lãi mua trái phiếu có lợi nhuận 10%/năm.

Lời kết

Như vậy, dưới đây sẽ là tổng kết hiệu suất sinh lời của các kênh đầu tư cá nhân từ 2017 tới hết năm 2022:

- Gửi tiết kiệm: lãi suất trung bình 9.8%/năm

- Đầu tư vàng miếng: lãi suất trung bình 14.8%/năm

- Đầu tư vào thị trường chứng khoán

- Mua cổ phiếu riêng lẻ: cần lãi suất trung bình > 8.3%/năm để “thắng” thị trường

- Mua chứng chỉ quỹ (CCQ) – đầu tư vào quỹ mở: lãi suất trung bình 13.65%/năm

- Mua chứng chỉ quỹ ETF – đầu tư vào ETF: lãi suất trung bình 11.47%/năm

- Đầu tư trái phiếu: lãi suất trung bình 10%/năm

| Kênh đầu tư | Lãi suất trung bình/năm |

| Gửi tiết kiệm ngân hàng | 9.8% |

| Mua vàng | 14.8% |

| Mua cổ phiếu lẻ | cần lãi trung bình > 8.3%/năm để thắng thị trường |

| Mua CCQ quỹ mở | 13.65% |

| Mua CCQ ETF | 11.47% |

| Mua trái phiếu | 10% |

Theo như bảng tổng kết này, thì rõ ràng là đầu tư vào quỹ mở hiện vẫn đang là kênh mang lại hiệu suất đầu tư tốt nhất, tiếp đó là tới kênh vàng, ETF, trái phiếu và cuối cùng là gửi tiết kiệm ngân hàng.

Lưu ý

Những giả định về hiệu suất sinh lời ở đây đã bỏ qua những yếu tố vĩ mô khác như tỉ lệ lạm phát và các loại phí phát sinh trong quá trình đầu tư (ví dụ như phí quản lý quỹ đối với các trường hợp quỹ mở, phí giao dịch khi mua bán CCQ ETF, vân vân).

Câu hỏi thường gặp – FAQ

Nên đầu tư gì với số tiền nhỏ?

Nên gửi tiết kiệm hoặc đăng ký đầu tư thường kỳ vào Quỹ mở.

Có 10 triệu nên đầu tư vào đâu?

Nên gửi tiết kiệm hoặc đăng ký đầu tư thường kỳ vào Quỹ mở.

Các kênh đầu tư tài chính online

– Gửi tiết kiệm online

– Sử dụng các app đầu tư tích lũy

– vân vân